Ma is olyan ábrákat hoztam nektek, amit minden befektetőnek látni kell. Ha gyűjtögeted a pénzed és befekteted mondjuk 10 évig, bármikor jöhet egy 10%-os piaci korrekció és egy évnyi munkád veszik kárba. Hogy lehet ezzel megbirkózni? Minden kezdő átesik ezen a dilemmán, teljesen normális kérdésnek gondolom. Mit tehetsz ez ellen?

.

Ha van kedved, nézd meg videós formában:

Ha nem szeretnél lemaradni a hasznos újdonságokról, akkor klikkelj ide és iratkozz fel a Youtube csatornámra!

.

Az alapozás

.

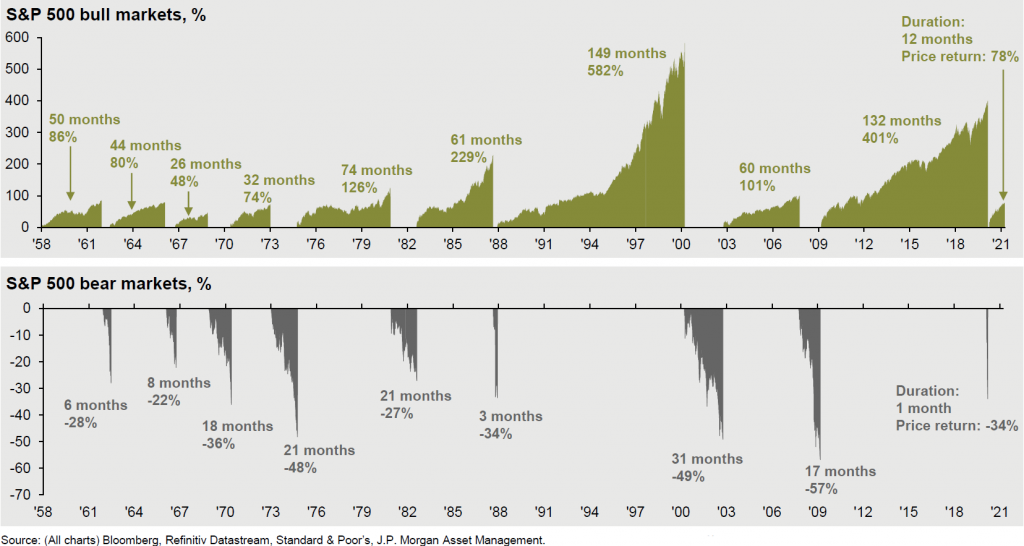

Ezen az ábrán az elmúlt 70 év bika és medve piacait láthatod a legnépszerűbb tőzsde indexben. Le van csupaszítva, látszanak a dátumok és a százalékok. Fókuszálj a százalékokra. A mínusz 10%-nál jóval nagyobb korrekciókat is látsz. (A többi ábra megtekintéséhez ajánlom a videót.)

.

Ezzel azt szeretném mondani, hogy a tőzsdei árak bizony ingadoznak. Ez a normális ügymenet része és ezt el kell tudnod fogadni. Warren Buffett is mondta egyszer, hogy aki ezt nem tudja elfogadni, az ne fektessen részvényekbe.

.

Mutatok egy másik ábrát, ami nagyon hasonló. Egyébként ez más aspektusból később is elő fog kerülni. Most azt érdemes még hozzátenni, hogy bár a pozitív számok nagyobbak és ezért összeadva mégis pozitívan jössz ki a tőzsdén, ez így nem fedi le a valóságot. Sokan talán erre is gondolnak. Nem lehet csak úgy összeadni őket, mert egy 50%-os esés után nem 50%-os, hanem 100%-os emelkedésre van szükség, hogy ismét elérjük a korábbi szintet.

.

A következő ábra megint máshogy ábrázolja, hogy a tőzsde bizony lefelé is tud menni. Látod itt is mennyivel csökkent a piac a csúcshoz képest.

.

A Berkshire Hathaway

Megint Warren Buffet jut eszembe, ha megnézed az ő cégének grafikonját, mindenki egyetért, hogy ez szuper cég, de közben többször is volt benne legalább 50%-os esés. Ki kellett bírni, hogy megfeleződik a befektetésed.

.

Más példák és bitcoin

Aztán itt van egy másik, ez táblázatos formában mutatja, hogy a 10%-os esés meg sem kottyan nekünk. Itt már a mínusz 86% is előkerül, az már tényleg vérfürdő és egyszerűen imádtam megtudni, hogy abban a helyzetben miért nem tudtak már részvényt venni az emberek.

.

A hatodikon látni, hogy a volatilitás, hogy mennyit ingadozik az árfolyam, ez a heti szinten is tud 10% fölé emelkedni, a következő ábrán pedig a havi volatilitást látod, ezzel csak azt szeretném illusztrálni, hogy az árfolyam havi szinten 10-20%-ot simán képes ingadozni. Ez rövid táv és zajnak számít, normális, nem kell ezzel foglalkozni.

.

Sőt, megint csak Warren Buffett mondása, hogy ha 20 éves távon biztosan van 2-3 aranyeső, amikor minden pénzünket érdemes befektetni, mert annyira leesnek az árfolyamok. Tudnod kell, főleg, hogy a csatorna nézőinek többsége fiatal, hogy biztosan jönni fog a válság. Tudod, hogy 8-10 évenként jönnek a rövid távú adósságciklusok, tehát a te 30-40 éves befektetési időtávodon belül többször számítanod kell arra, hogy masszív lebegő veszteséget mutat a számlád.

.

Ez normális, olvass befektetési pszichológia témájú könyveket, a Pénzügyi Fitnesz Patreon-ján is találsz ilyeneket, nagyon szeretitek, el kell fogadnunk.

Hoztam még két ábrát a bitcoin-ról, mert úgy veszem észre, hogy a bitcoin közösség sokkal könnyebben elfogadja a BTC nagy ingadozásait. Látod, hogy a mínusz 80% is többször előfordult. Látod, hogy egy bitcoin bika piacon is van több 30-40%-os korrekció, pedig az árfolyam fut, mint szem a harisnyán.

Kérlek, ha kérdésed van, írd meg kommentben és oszd meg ezt a videót másokkal is!

.

Remélem hasznos volt számodra ez a cikk! Ha így van, kérlek támogasd a munkámat annyival, hogy megosztod másokkal is, követed a Facebook oldalam, feliratkozol a Youtube csatornámra vagy a hírlevelemre itt.

Katt ide és nézd meg ezt a cikket videós formában is!Kérdezz bármit a Telegram app-on keresztül!Csatlakozz a Facebook oldalhoz, hogy ne maradj le semmirol!