Mit lehet tenni, ha nem szeretnél állampapírt venni, de védekeznél a kamatszintek emelkedésével járó veszélyek ellen? Milyen szektorok jöhetnek szóba? Jó megoldás-e az osztalékot fizető részvények? És ha igen, akkor mely részvények? Miért fognak leértékelődni a részvények? Miért drágák a kötvények?

Egy öt részes sorozat utolsó részét olvashatod most, ezzel a sorozattal szeretném lezárni a kötvény és állampapír iskolát. Szerettem volna, ha ez kicsit más lesz, ha különlegesebb lesz, úgyhogy az ehhez készült videó még csak egy „pilot”.

Az első részt itt, a másodikat itt, a harmadikat itt, a negyediket pedig itt találod.

Ha szeretnéd, nézd meg videós formában, itt bővebben kifejtem a gondolataimat:

Miért csak elvileg? Most nem így lesz?

Bármennyire is igazunk van, a piac azt felül tudja írni, de várhatóan nem így lesz. Azért, mert a kamatszintek nagyon alacsony, túl alacsony szinten vannak. Már megbeszéltük, hogy ez a részvényeknek nem lesz jó. A kötvények pedig nagyon drágák.

Miért? Mit jelent az, hogy drágák?

Leegyszerűsítve, mi történik, ha valamit nagyon sokan szeretnének megvenni, ha nagy a vételi erő? Akkor felmegy az ára. Például most sokan szeretnének lakást venni, hát felmegy az ára. Hasonlóképp van a kötvényeknél is. A jegybanki lazítóprogram vagy kötvényvásárlást lényegében azt jelenti, hogy a jegybank kötvényeket vásárol. Tehát nagy a vételi erő a kötvények esetében. Emiatt felmegy az áruk vagy alacsony lesz a hozamuk, nézőpont kérdése. Tehát nagyon drágák lettek vagy nagyon kis kamatot fizetnek, sokszor nulla vagy negatív kamatot. Ezt már nem lehet tovább csökkenteni. Ezért várható, hogy a kötvények kamatszintje emelkedni fog, sőt már el is indult ez a folyamat.

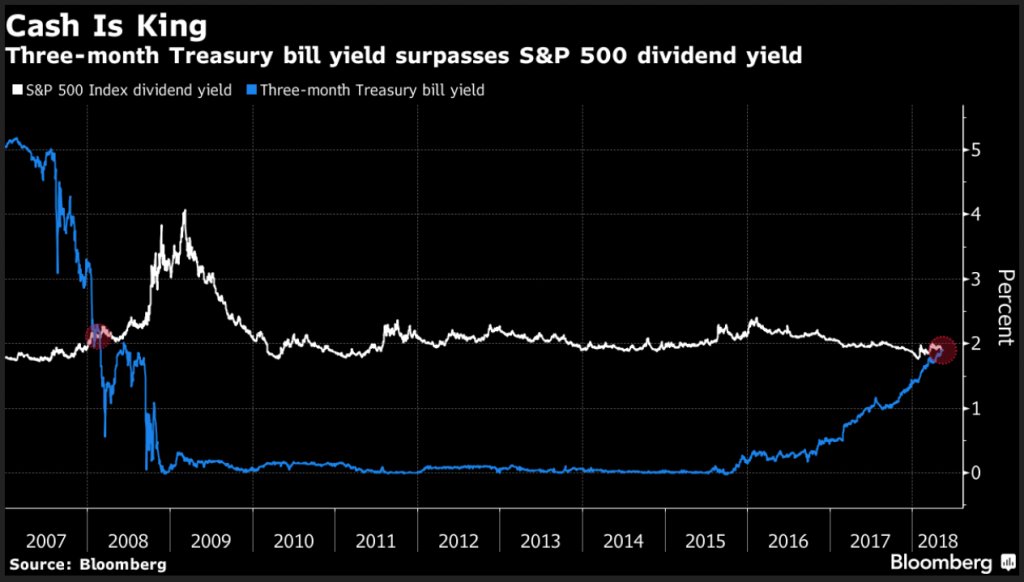

Hoztam még egy ábrát erről:

Ezen az ábrán fehér színnel jelölték a legnagyobb amerikai részvényindex osztalékhozamát, az osztalék részét. Kékkel pedig a 3 hónapos állampapír hozamát látod. Ami nagyon érdekes, az az, hogy a kamatszintek emelkedésével ez utóbbi már beérte az osztalékhozamot. Ezért nagyon sokan lesznek, akik nem vesznek már osztalékfizető részvényeket állampapír helyett, mondván a hozam ugyanakkora és az állampapír kevésbé kockázatos. Ezért nagyon fontos ábra ez. De térjünk vissza a kamatszintek további emelkedéséhez.

Ha viszont emelkednek, akkor a kötvények árfolyama csökkenni fog, tehát a kötvényesek bánhatják a dolgot.

Tehát egyszerre drágák a részvények és a kötvények. Mit sem érsz a lusta portfólióval, pontosabban az eszköz allokációval… Természetesen az ilyen stratégia nagyon hosszú távon működik, úgyhogy nem aggódnék, mindenki maradjon az elkezdett útján. Ahogy említettem már, a kötvények hosszú távon azért még mindig más fajta termékek, mint a részvények, csak éppen most mindkét eszköz osztály drága. És amíg a kamatszint visszatér a normális sávba, mert erre lenne szükség, addig egyik eszköz sem fog tündökölni. Legalábbis várhatóan, ezt mondják az okos közgazdászok is, például Robert Shiller.

Térjünk vissza a védekezéshez a kamatszintek emelkedésével kapcsolatban. Lehet védekezni kötvények nélkül is?

Az egyik legbiztosabb megoldás lehet a készpénz. Viszont ez magában hordozza az időzítés problémáját, mikor fogjuk újra befektetni? Másrészt pedig ott az infláció is.

Azt szokták javasolni, hogy érdemes olyan irányba növelni a kitettségünket ami jól járhat vagy viszonylag jobban járhat a kamatszint emelkedésével. Például az osztalékfizető részvények, ezen belül a nagyon jó minőségű cégek. Ugye azt kell megérteni, hogy valamilyen szinten ezek is megszenvedik a kamatemelést, főleg, ha egy válság alakul ki a fenti okok miatt.

Ilyenek még a biztosítók is, hiszen ők leginkább kötvényekbe fektetnek és ez a befektetés többet fialhat, ha magasabb kamaton fektetik be.

Van aki a bankokra szavaz, mert ha emelkednek a kamatszintek ők is nyernek egy kis mozgásteret. Mások a bányász cégeket szokták javasolni, ilyen ETF-ek például SPDR Gold Trust (GLD), Powershares DB Precious Metals Fd (DBP). Az árupiac szokott erősödni ilyen környezetben, hiszen a növekvő kamatterhek beépülnek az árupiaci termékek árfolyamába. Ez jól jöhet például olyan cégeknek, mint a John Deere vagy a Caterpillar.

A magam részéről tovább viszem az osztalékos portfóliómat, amit már évek óta építek és mindenkinek azt javaslom maradjon az úton, amit elkezdett.

Biztos, hogy az osztalék alapú megközelítés jobb? Miért?

Alapvetően a kamatszint emelkedése leértékeli a jövőbeli kifizetések jelenértékét. Tehát annak az érteke ma kisebb lesz, hogy mennyi osztalékot kapok a jövőben. Vagy ami azt illeti mennyi kamatot kapok a jövőben a kötvények által. Ez az egyik oka annak, hogy a részvények is kevesebbet fognak érni. Ezért fontos, hogy olyan cégek részvényeit vegyed meg, ami inkább jó minőségű, nem pedig olcsó.

Te magas értéket szeretnél a portfóliód részévé tenni, nem pedig leárazott cégeket. Ha persze le is van árazva akkor nagyon boldog vagy, de ezért mondja Warren Buffett, hogy jobb megvenni egy csodálatos céget fair áron, mint egy fair céget csodálatos áron. Nekem is sokáig tartott megérteni ennek a valódi hátterét, de emberből vagyok én is. Szóval ha a porfóliód ilyen kiváló részvényekből áll, akkor azok valószínűleg kevésbé fognak esni, mert például kevésbé kockázatosak. Részben ilyen terület az osztalékos cégek. Ha egy cég 50 éve folyamatosan fizet osztalékot és minden évben növeli azt, ráadásul nem is akárhogy, akkor az egy stabil biznisz, túlélt már néhány válságot, képes kell legyen innovációra, stb. Inkább kevesebbet kereskedjél, de amikor igen, akkor törekedj a minőségre.

És ahogy a kötvénylétránál említettem, ha be is szakad a részvények árfolyama, legalább magasabb profittal tudod ismét befektetni a friss megtakarításod vagy az osztalékaidat.

Tehát, az osztalék alapú megközelítés sem világmegváltó csodafegyver, azt is lehet jól és rosszul is csinálni. Mint a kötvényekbe való befektetést is. Csak remélni tudom, hogy az átlagember tanul a befektetésekről és tanul a hibáiból. Amikor meghívtál ide megnéztem az eddigi írásaidat és a rész ami erről szólt különösen tetszett az első e-könyvedből.

Köszönöm, nagyon kedves vagy. Azt hiszem ezzel el is érkeztünk a műsoridő végéhez. Nagyon örülök, hogy eljöttél a stúdióba, azt hiszem érdekes és hasznos volt az a Pénzügyi Fitnesz Show első epizódja.

Ha tetszett ez a cikk vagy videó, kérlek oszd meg másokkal is! Ha szeretnél nekem segíteni, iratkozz fel a hírlevelemre (ritkán kapsz tőlem levelet, akkor is a te érdekedben) és ha nem szeretnél semmiről sem lemaradni, akkor kövesd a Facebook oldalam! Annak is örülnék, ha megosztanád a véleményed alul!

Katt ide és nézd meg ezt a cikket videós formában is!Kérdezz bármit a Telegram app-on keresztül!Csatlakozz a Facebook oldalhoz, hogy ne maradj le semmirol!

„Mások a bányász cégeket szokták javasolni, ilyen ETF-ek például SPDR Gold Trust (GLD)”

A GLD egy aranyat tartó etf, nem bányász cég. Gondolom csak elírtad.

Illetve láttam egy érdekes videót, ami arról szólt, hogy tanulmányok szerint teljesen mindegy, hogy osztalékot fizet-e egy részvény vagy sem: https://www.youtube.com/watch?v=9j6DInAMMaM

Nagyon hasznos amit csinálsz, nagyra értékelem!

Szia! Köszönöm a visszajelézést és a linket! Ezek szerint én is emberből vagyok 🙂 meg fogom nézni.